如今想要投資海外已不再是什麼難事,任何人都可以在網絡上輕鬆開戶美國券商開始投資美股。

只要在上網搜索就能找到各種資訊教你怎麼開始投資,而且網絡上也有有許多好用的投資工具可以幫助你節省許多時間。

在股票投資的世界裡10個人總會有7個賠錢,2個打平,最後一個人才能賺到錢。所以如果你一開始投資賠錢的話也別太氣餒。

這篇文章就與你分享虧損後你該怎麼辦,該怎麼減少賠錢概率然後調整正確的投資心態,最後再分析為何你會賠錢呢?

買股票賠錢怎麼辦?

如果你你選的股票開始虧錢了你可能會開始在想以下幾個問題:

是否要認賠賣出?

每個人在面對虧損時都會做出不一樣的舉動,因為每個人的資金大小不同,能承受的風險也不同,所以你必須了解自己對風險的忍受度。

如果你目前的虧損已經嚴重的影響你的個人生活,讓你工作不專心或者寢食難安,那麼就奉勸你再痛也要割肉止損,減持到自己所能接受的範圍。

當一個人的虧損已經在自己所能承受的能力之外時,他已經不能理智的判斷當前的情勢,他只在乎何時會反彈。

他會盡所有精力和時間,不停的去找有可能造成反彈的利好消息,就像在那黑暗的山洞深處尋找一絲通向出口的光芒,而往往看不清目前造成虧損的主因。

唯有當你坦然接受虧損後,你才能真正看清眼前的情況,並且吸取教訓下次再來過。

應該向下攤平嗎?

如果虧損還在你能夠接受的範圍內,甚至你還有一些閒錢可以加碼,你可能會想著要不要向下攤平均價。

向下加碼是非常危險的策略,如果沒有把握千萬不要逆向操作,因為那是非常違背人性的。

在你繼續加碼前你得問問自己,如果股價繼續下跌你是否還把持得住?

如果目前的虧損已經開始讓你有些動搖的話,那麼最好還是別繼續往下加碼了,因為加碼後股價繼續下跌會讓你會更加動搖。

相反的,股價在你沒加碼的情況下如期反彈的話,你也只是少賺或者少賠些。

想著要如何翻盤?

如果你最後選擇止損賣出,千萬別急著想再從股市中賺回輸掉的錢,畢竟在熊市或行情不好時大多數股票都是下跌的,再貿然進場只會徒增傷口。

倒不如暫時遠離市場,好好反省一下為什麼會賠錢,努力工作想辦法把賠掉的錢從別的地方賺回來,不必拘泥於股市當中。

股市天天都開門,待你養好傷備足彈藥後在重新回到戰場也不遲。

怎麼減少賠錢概率?

只用閒錢來投資

閒錢是指你生活開銷以外,短期內不需要用到的錢,這不包括生活應急存款。

如果你使用的是閒錢,那麼你的心態就會不一樣,因為對你來說那是一筆賠光也不會影響生活素質的錢。

在虧錢的時候,你才能保持心態選擇繼續持有或者是能夠坦然接受虧損賣出。

學會止損和止盈

在股票投資中,選股並不是投資的一切,你必須懂得停損和停利。

當你發現買進的股票並沒有想像中的好,或是變質導致股價下跌了那你就該果斷停損賣出。

當你買的股票上漲超過合理的價格,那麼你也該懂得停利入袋為安,才不會因為貪心而錯過了套利的機會。

多觀察你的股票

你買的每一檔股票肯定都會表現不一,因此你應該要多觀察每家公司最新的狀態和走勢,確保你所買的公司都正常運作。

如果發現有些公司正處於下滑趨勢那麼你就該果斷的賣出,只留下目前正處於強勢而且賺錢的公司,唯有汰弱留強才能走得更長遠。

就好比經營一家公司,唯有不斷的淘汰比較弱的員工並且保留好的員工那公司才能不斷的壯大下去。

↑ 多觀察你所持有的股票via GIPHY

要懂得辨別消息

在這個資訊爆炸的時代,想要獲得最新的消息已經不是什麼難事,但問題是在你獲得信息後能過辨別出它的真偽與好壞嗎?

一個消息放到市面上每個人都會有不同的見解,有的人會認為是利好而買進,有的人會認為是利空而賣出。

因此在股市中,細心聰明的人就會賺到粗心大意之人的錢,所以多觀察市場的變動和分析這些消息能讓你避開一些地雷。

只買熟悉的產業

巴菲特有個著名的理念,那就是只投資自己能力圈(Circle of Competence)以內的產業,不熟悉的公司他都不碰。

也因為如此,2000年科技泡沫時他就得以倖免,因為他當時不熟悉科技產業所以堅決不投資。

對於我們也是如此,你應該先嘗試投資自己所熟悉的領域,比如你可以投資和自己所從事的工作相關領域的公司。

不要去投資個股

如果你覺得自己實在倒楣,買什麼賠什麼,認為自己在選股方面沒有天份的話,那麼最後一個方法就是乾脆都別選股了。

我們散戶本來就是股市生物鏈裡最弱勢的一群,夠買個股本來就是有可能被上面的大戶、法人和公司管理層所壓榨。

你可以選擇投資ETF 指數型基金來買入一籃子的股票加入法人的行列,那麼你就不再是最弱勢的族群了。

不要做融資槓桿

股神巴菲特的夥伴查理.芒格(Charlie Munger)曾說過:

“有三件事情會讓人走上破產之路:酒精、女人還有融資交易。”

市場總會有大回檔的時候,如果你使用融資交易就會被迫在不斷下跌的行情中追繳保證金。

這將影響你的情緒而不斷做出錯誤的決定,甚至有很多人就是因為不斷的融資攤平最後走上破產這條路。

市場上許多投資大師都會提倡不要貸款投資,只用閒錢為的就是這個原因。

如果你是在投資美股上賠了錢,可以點擊下方領取免費的美股投資教學學習更多:

如何調整投資心態

相信買股票賠錢的時候肯定還是很難受的,那面就來說說你該如何從低落的心情回复起來吧!

先確認當下的心情

在認賠退場後相信你當下的心裡狀況都不會太好,畢竟辛辛苦苦賺來的錢就這樣消失了,甚至可能會猶豫得想死。

你可能會晚上睡不好白天也無法打起精神工作,認為生活怎麼樣的都無所謂了,只想著快點吧輸掉的錢賺回來。

這種時候是最容易莽撞行事的,你甚至會想去融資或者交易一些高槓桿的商品想盡快的把錢賺回來。

如果你有這樣的情況的話那你還是暫時離開股市冷靜一番,或者做一些其他的事情暫時不去想股市的事情。

花點錢讓自己開心

很多人在遭受虧損之後就會想著要是當初這筆錢不拿去投資,用來旅行或者買東西獎勵自己該多好啊!

如果有這樣的想法的話那就花點錢在你當初想買又不捨得買的東西上來彌補自己一下吧!

買了之後可以對自己說以後一定會在投資上這條路上成功,只要你你肯繼續努力總有一天會把這些錢再加倍賺回來的!

↑ 花點錢彌補心裡的缺失via GIPHY

從賠錢過程中學習

在股市中賠錢其實就像是繳學費,只是個人能力不同所交付的學費金額也會不同,賠得越多就學的越多。

因此不要認為一次的虧損就代表以後無法再成功,多想想自己還剩下的以及在這次的虧損中學到了什麼。

多審視以下自己在投資中所犯下的錯誤,也能讓你找回信心在日後的投資做的更好!

不要在意短期表現

有些人會為自己的投資回報設下目標,比如說一年12%,因此他們也會認為平均每個月就得達到1%的回報才算達標。

當某個月無法達到目標甚至變成虧損就會開始驚慌失措,想著尋找其他方法來彌補這個損失或者趕上進度。

在持股的過程中總是會有很多起伏,如果你短期內並不打算取出資金其實你並不需要過度在意你的投資報酬,這樣才不會因為急躁而犯錯。

不要想著快速致富

很多人會開始投資股票的原因是他們認為股票能很快的為他們帶來財富。

這麼想的話是非常不理性的,就像巴菲特說過的:

“你不能同時讓10個女人懷孕並期盼在一個月內誕下孩子。”

當你越急著賺錢,你就會越容易喪失理智,做出不明智的選擇。在投資股票的時候切記要保持耐心以及理性才能走得更長遠。

不要追求高投報率

在投資世界中,對於股票報酬持有不合理的預期也會導致投資者抱有錯誤的投資心態。

亞馬遜創始人,傑佛瑞·貝佐斯曾經問為什麼巴菲特的投資方式簡單易懂,但是大部分的人卻做不到呢?巴菲特說道:

“因為沒有人願意慢慢致富。”

你或許常常會聽到某人買了一支股票在一個月內翻倍的故事,但是人們都是報喜不報憂的,所以往往你只能聽到美好的一面。

因此不要太在意別人所說的報酬有多少,應該專注於你覺得合理的報酬。

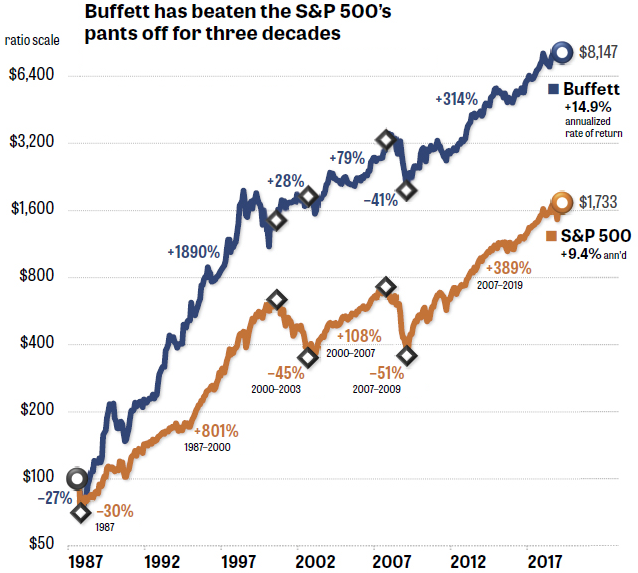

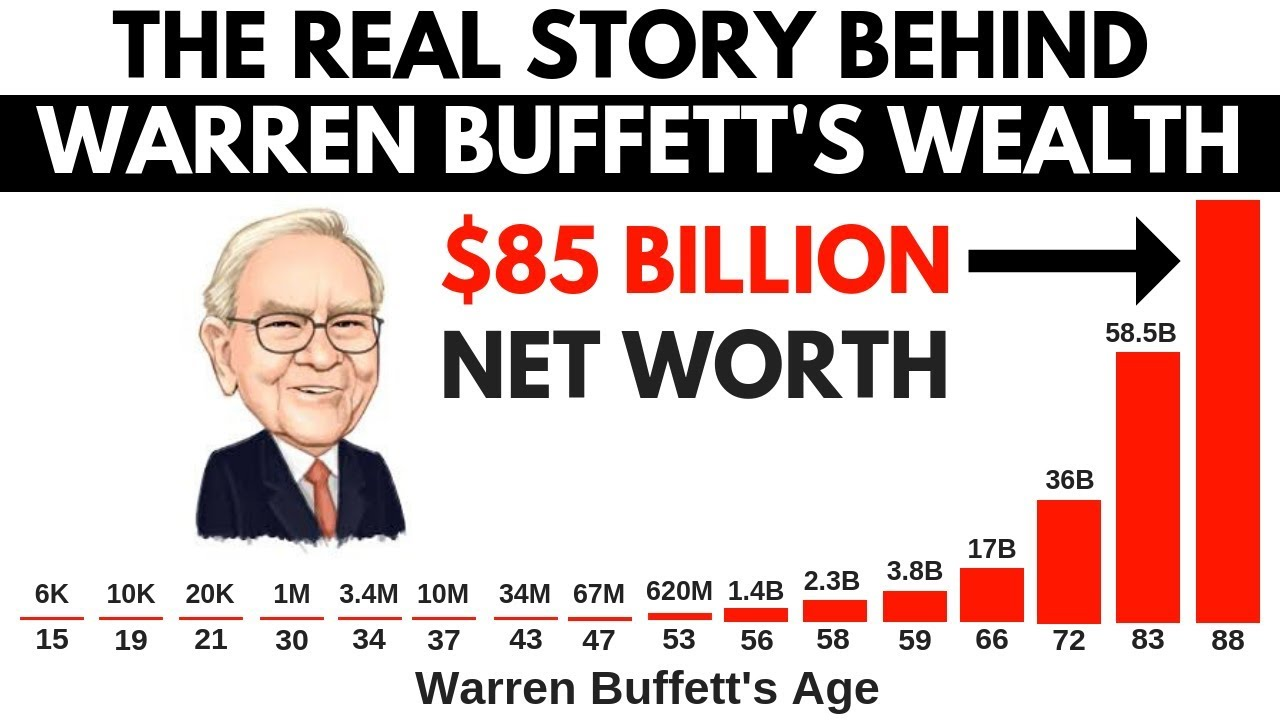

要知道巴菲特在三十年間的年化回酬大約是15%,而代表美國大盤的標普500的年化報酬僅不到10%。

即使是每年15%的報酬,巴菲特不僅打敗了大盤而且還成為了世界上最富有的人之一。

據說他的財富也是在他50歲之後才開始累積的,股神巴菲特尚且如此,那麼我們有何必急在一時呢?

股票為什麼會賠錢?

所謂失敗是成功之母,很多投資大師在成為大師之前都得經歷過輸錢的過程,你也不要太在意賠錢這件事,你該在意的是為什麼會賠錢這件事。

如果你買的股票賠錢了,那肯定是你在哪裡犯了一些錯誤,而你首先該做的就是正視你的錯誤並且改正過來。

你是個人

沒錯,只要是人就會有犯錯和虧損的時候,股票投資本來就是一件違反人性的事情,只要當你能做到人棄我取,人取我棄的時候的時候,那麼才是你勝率最高的時候。

最像巴菲特常說的名言:

“別人恐慌時我貪婪,別人貪婪時我恐慌。”

所以一開始如果你第一次遇到股市大跌而虧損那都是很正常的,每個人都會經歷過的。

喜歡跟風

想要不勞而獲是大部分人都會有的心理,因此在股市裡只聽取消息就買入股票的人不在少數。

如果一開始在短時間內賺到了錢,也會讓人誤以為賺錢就那麼簡單,從此更加盲目的尋找明牌,想借此賺更多的錢。

可長久下來跟風的人最後都一定是賠錢的,因為跟風的最大問題是別人都只會叫你買,不會告訴你什麼時候賣。

很多時候股票變質了,你卻不懂要賣的話那麼最後就只會套牢。

如果你真的沒有時間自己做功課研究股票的話,不如考慮使用eToro的複製跟單服務,那樣你就能跟著別人買入和賣出。

不會看大盤

在這個全球化的時代,很多國家的股市都和美國股市是連動的,很多時候美國打個噴嚏全世界都會一起感冒。

比如說2018年的中美貿易戰,5G科技戰到後來的新冠肺炎疫情,在這樣的大事件下全球的股市都難以倖免。

在這樣的行情下,不管你手上的是好股還是爛股都難以免於下跌和虧損,因此適當的學會看大盤也能幫助你判斷。

你可能有興趣…

只買便宜股

很多人剛開始學習投資第一個學會的指標就是市盈率(PE值),以為買入PE低的股票就是低買高賣。

但是很多時候一家公司的股價要是跌至很低的PE值不一定就是低估,更有可能是公司內部出了什麼情況。

所以如果僅憑PE低就買入股票的話很有可能這家股票會繼續下跌,最終你就變成了套牢在這檔股票上。

在買股票前除了觀察股票的各項指標,最重要的就是觀察股票背後的財務數據。

你可能有興趣…

不懂分配資金

資金的比例分配也是股票投資中非常重要的一環,但是只有少數人知道和重視。

如果你總是憑感覺運用你的資金,隨便的將大量的資金重壓在一些你看好的股票上,那麼你可能是在自掘墳墓。

要知道不管是哪一檔股票都是有機會上漲或下跌的,要是偏偏就是你重壓的這幾檔股票大跌的話,那麼你其他的股票盈利也將無法彌補。

而且一開始就將所有的資金都耗盡的話,當股市回檔下跌時你就沒有資金再買入了,所以良好的資金配置也是風險管理的一種。

太過貪心

很多人在買賣股票時會設定買入價格,但從來沒想過該在什麼價格賣出。

當你手上的股票開始賺錢,甚至創了新高後你都不捨得賣掉,期盼著它還能繼續上漲。

但是該股票卻在達到新高後開始往下跌,而你因為沒有賣在高點所以不想接受在較低的價格賣出,想在股價回到高點的時候再套利。

結果股票卻沒有再重回到高點了,甚至低於你買入的成本價而被套牢。

因此在股票投資中我們不該過於貪心,這也是為什麼我們要學習價值投資來找出合理價格的原因。

害怕虧損

人們總是厭惡失去的痛苦,所以也因此難以接受投資上的虧損。

有些人會認為只要不賣出就不算是真正的賠錢,只是帳面上的暫時虧損而已。

結果等來的卻是股價一天比一天低,越套越深到最後承受不住了才肯賣出止損,但往往賣出後股票就開始反彈回升。

在股票投資中切記不要害怕賠錢,虧損只是你在投資上犯了些錯誤,早些認清事實對你以後的投資回更有幫助。

↑ 害怕虧損就會讓你套得更深via GIPHY

盲目改變策略

當你遭受損失時,你可能就會開始懷疑是自己的策略問題,然後就想尋找其他更“完美”的策略來進行投資。

可是不管怎麼換,你都會發現這些策略總有“失靈”的時候,不斷的改變策略只會讓你一直遭遇新的賠錢方式。

其實世上並沒有真正不賠錢的投資策略,每一種策略都會有賠錢的時候。

因此你應該要做的是找到一個最適合自己的策略,並且不斷的減少該策略賠錢的概率就行。

恐慌性拋售

在面臨經濟危機的時候,看著手上的股票回報全都顯示著負數時,心裡肯定很不好受。

如果這些股票一直不斷快速往下跌,更會讓你感到驚慌失措然後不顧一切的拋售,畢竟留得青山在,不怕沒材燒嘛。

你會開始懷疑自己也懷疑股市是不是從此不會再漲上來了,但是歷史卻總是證明你總是錯的(看看下圖)。

因此你不妨想想當初買進股票的理由是否還成立,如果公司本質沒變的話隨意驚慌拋售只會讓你付出慘痛的代價。

不斷變換商品

有些人可能認為他們在股票投資上失利是因為和股票“八字”不和,怎麼買怎麼輸,因此就像轉換其他商品試試運氣。

比如說轉換到其他槓桿商品像是CFD或者期貨,結果反而賠的更多。

事實上是因為他們對股票交易還不熟悉所以虧損,轉換到其他同樣不熟悉的商品上操作結果也一樣是以賠錢收場。

以其不斷的轉換跑道,不如好好專研摸索出一套自己的心法。

頻繁短線交易

人家常說:”一份耕耘,一份收貨“,但是在股市中恰恰相反,如果你認為頻繁的買賣就能為你帶來更高的收益但就大錯特錯了。

常常在股市殺進殺出,想要透過多次交易在短時間內賺取更多的差價回報是非常困難的。

很多時候你可能在多個交易中賺取了少許的盈利,但是一個大回檔就讓你把盈利都全都賠了回去,而且還要加上期間頻繁交易所付出的手續費。

甚至交易的次數越多犯錯的機會越多,不僅沒賺到錢還花費了不少心力和精神在看盤上面。

沒有交易策略

英文有一句非常著名的格言:

“If you fail to plan, you are planning to fail!”

意思是如果你沒有計劃的話,那你就是在計劃著自己的失敗!做任何事之前我們都應該要有一個明確的方向和計劃,投資股票也不例外。

明確的交易計劃雖然不能保證你一定會賺錢,但是至少在賠錢時你不會手足無措。

如果你沒有策略的話那你就不會知道什麼時候該止盈出場,因為人心是貪婪的,當股票上漲時就會希望漲的更高最後錯失賺錢的機會。

或者股票下跌時不懂得止損出場,盡量將損失降到最低,到最後實在忍無可忍才只能忍痛割肉出局。

總愛追高

這是最多人犯的錯誤,在市場狂熱的時候跟著其他人一起進場,結果總是買在高點而慘賠。

人類是群居動物,所以難免會有這種羊群效應(Herd Behaviour),總覺得跟著大部人做的事情會更有安全感。

但是在股票投資中這可是大忌,如果你不擺脫這一習性,那你將難以在股票中賺錢。

那麼為什麼有些人總會犯這樣的錯呢?

會犯這類錯誤的投資者大多是因為不清楚股票的價值,他們不知道這股票到底是高估還是低估了,而他們買進的原因只有一個——認為股票還會漲。

因此投資者應該做好功課,了解股票的價值,不要隨著大眾盲目的追高才能避免這種錯誤。

急著買入股票

如果你成功買到飆股而且套利,那麼你可能會過於興奮而想要馬上買進其他的股票並且盼望賺到更多的錢。

在牛市的時候很多股票都處於上漲的情況甚至都處於高檔,如果在這個時候還選擇不斷的換股,那麼一旦大跌你就會被套牢了。

所以在牛市時也要保持冷靜,如果賺到了錢固然值得慶祝,但是也不要急於買下一支股,先看清楚情勢再做判斷會幫你省去不必要的麻煩。

總想抄底

抄底這一操作是非常違反人性的,對於心態的穩健要求十分高。如果你不斷往下買,股價卻跌越低,最後會導致你信心動搖而前功盡棄。

這也就是為什麼大家總是說買進股票就跌,一賣出就漲,其實全都是心態在作祟。

想要向下買進的投資者必須非常清楚自己為什麼在股價下跌時買進:

- 是因為股票真的低估嗎?

- 造成股價下跌的因素是暫時性的嗎?

- 要多久才能解決這個問題呢?

而不是為了攤平自己手上持有股票的平均價而盲目的向下買進,最後可能越攤越貧。

尤其一些投資者來說常常會以價值投資為名而支持向下買進這種逆向操作,殊不知這種操作往往比追高來得致命,付出的代價也是巨大的。

股神巴菲特更是這一操作最著名的代表,總是在股價大跌是不斷買進,但是你必須了解一般投資者和巴菲特還是有差別的:

- 巴菲特所擁有的資訊和情報遠比我們多

- 他旗下的公司能為他提供源源不絕的現金流來不斷買進

因此,身為普通投資者的我們,尤其是新手在擁有足夠的經驗來做準確的判斷前,不可貿然去抄底。

學習更多投資技巧

不管你是使用哪家券商、工具或者策略來投資,大多數的金融商品都源自於股票,而歸根究底買股票其實就是持有一家公司的股份。

所以想要在投資上穩定獲利免不了要了解公司的本質,不管是基本面、技術面或是籌碼面都只是分析的一種方法,最重要的是要找到屬於自己的一套投資法。

即使你不懂英文也沒有任何會計的背景知識都沒關係,如果你想要更快速的了解美股投資的方法也可以點擊下方獲取免費教學: